信用情報の開示方法と見方

債務整理を検討している場合や、債務整理後にローンが組めるかどうかを判断する場合には、信用情報機関に信用情報の開示を請求するのが一般的です。

これにより、「現在どの業者からいくらの借金をしているのか」「事故情報は消えているのか」などを確認することができます。

今回は、この信用情報の開示方法について解説します。

なお、信用情報についての基本は以下のコラムをご覧ください。

[参考記事]

信用情報機関とは?|信用情報機関の違い(CIC・JICC・KSC)とブラックリスト

1.信用情報の開示が必要なケース

まず、信用情報の開示が必要なケースについて解説します。

(1) これから債務整理をする場合

信用情報の開示請求は、債務整理に関連して行われることがよくあります。

これから債務整理をする場合には、「どこから」「いくら」借りているのか等を確認するために開示請求を行います。

すなわち、債務整理をする人の借金の状況や経済状況を正確に把握するために、開示を利用するのです。

(2) 債務整理後に審査に通るかどうかを確認する場合

債務整理を行い信用情報機関に事故情報が登録された(ブラックリスト入りした)後でも、5年〜10年経過すれば、再度借入やローンを組むことができるようになります。

[参考記事]

ブラックリストとは|何年で消える?掲載のデメリットと確認方法

事故情報掲載後は、クレジットカードを作成することもできません。そのため、債務整理から5年程度経過したら、「事故情報が消えているかどうか知りたい」という方も多いでしょう。

信用情報機関に開示請求をすればこれを確認できるため、審査に通る見込みを判断できます。

(もちろん、信用情報の問題だけでなく、年収や現在の借入状況からも審査の可否は判断されます。)

なお、ご自身の経済的信用を把握するため、定期的に開示請求をしているという方もいらっしゃるようです。

クレジットカードの審査に落ちるので「なぜ?」と思い開示請求をしてみたら、「間違った情報が掲載されていた」ということもあるそうですので、上記のようなケース以外でも、気になる方は一度確認してみるのも良いでしょう。

なお、時効の援用を行い借金の返済義務を免れた場合には、信用情報の記載の取り扱いについて各機関で異なるようです。

一概には言えませんので、時効援用後の信用情報が気になる方も実際に開示請求をしてみることをお勧めします。

2.信用情報開示の請求方法

では、本題の信用情報開示の請求方法をご説明します。

信用情報開示請求請求の方法は、信用情報機関の種類によって異なります。

そのため、詳しいやり方については以下のURLを参考にしてください。

- CIC:https://www.cic.co.jp/mydata/index.html

- JISS:https://www.jicc.co.jp/kaiji

- KSC:https://www.zenginkyo.or.jp/pcic/open/

信用情報の開示請求は、インターネットで開示請求をする方法から、スマホで開示、郵送、窓口で開示など、方法はさまざまです。

一番簡単なのがインターネットやスマホでの開示ですが、現在これができるのはCICのみです。

JICCはスマホを利用した開示請求ができますが、情報は郵送で届きます。KSCは一番面倒で、取り寄せのために郵送で必要書類を送る必要があります。

また、いずれの機関でも、信用情報を取得するためには手数料がかかります(1000円程度で可能ですので、それほど負担にはなりません)。

納付方法は、郵送の場合は定額小為替証書を必要書類と一緒に送付しますが、インターネットの場合はクレジットカードで支払えます。

請求するためには、住所・氏名などの一般的な個人情報を記載した開示申込書と身分証明書のコピーが必要であるのが一般的です。

本人が請求可能であるのはもちろん、相続人や法定代理人、弁護士なども請求できます。

3.信用情報の見方

信用情報請求の開示まではできたとしても、開示されたものを理解するためにはポイントを知っておく必要があります。

例として、CICとJICCの信用情報開示報告書の見方をみていきましょう。

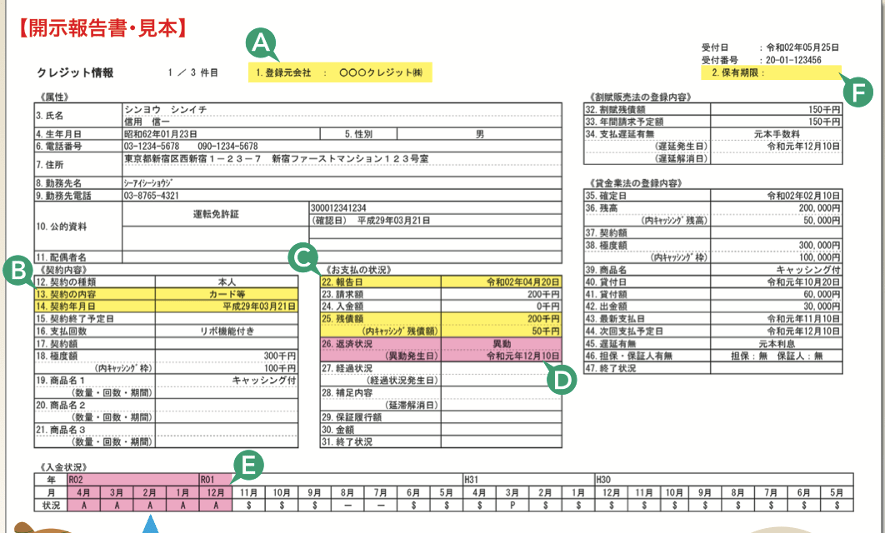

(1) CIC

CICの場合は、A登録元会社情報、B契約内容、C支払い状況(D異動の文字)、E入金状況を確認しましょう。

A登録元会社情報を見れば、これまでの借入先を確認できます。知らない会社名がある場合はすぐに登録会社に連絡すべきです。

B契約内容を見れば、どれくらいの金額を借りたのかなどの詳細情報が分かります。

C支払い状況の部分では、D異動の文字かないかを確認しましょう。「異動」があれば、長期にわたる支払いの遅れがあります。

報告書の下部分にあるE入金状況では、「A」と「C」が掲載されていないかを確認します。

「A」は本人都合で入金がなかった日、「C」は理由不明で入金がなかった日を指します。

詳しくは、以下のURLに記載されています。

CIC 信用情報開示報告書の見方

(2) JICCの場合

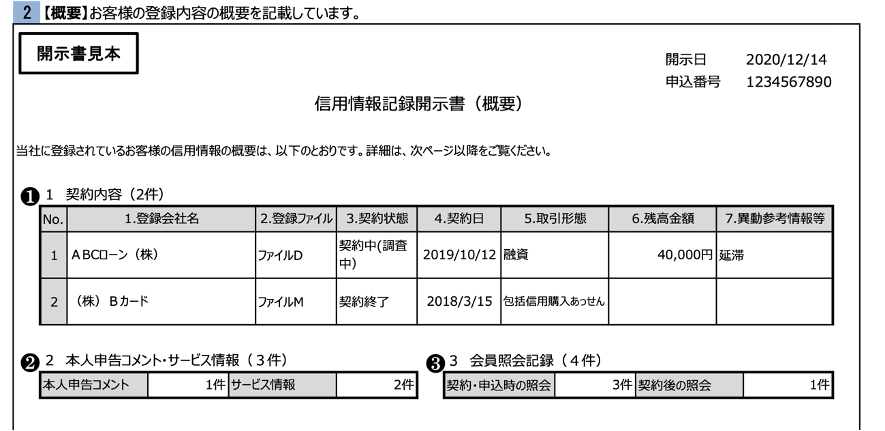

JICCの報告書では、「信用情報記録開示書(概要)」「②信用情報記録開示書(各ファイル)」を確認します。

信用情報記録開示書(概要)では、契約中やこれまで契約した登録会社名、契約内容を見ることができます。

信用情報記録開示書(各ファイル)では、債権情報内の「異動参考情報等」を確認します。延滞があった期間などが記載されています。

詳しくは、以下のURLを確認してください。

JICC 『信用情報記録開示書』の見方について

4.信用情報開示のデメリットは?

信用情報開示請求をすることで、ローンの申請などで不利にならないか心配になる方もいらっしゃるでしょう。

実際のところ、信用情報機関に開示請求をしても、それが債権者などにバレることはありません。

というのも、「開示した」という情報を加盟店に提供することはないとされているためです。これはCIC、JICC、KSCのどの信用情報機関でも同じです。

つまり、ローン審査やクレジットカード審査前、債務整理前に開示請求をしたとしても何らデメリットは発生しません。

デメリットがあるとするならば、請求が無料ではなく、その上手間がかかることのみです。

ただし、何度も請求をしなければそれほどお金や手間はかからないため、多くの方にとってはデメリットとはならないでしょう。

5.債務整理は弁護士に相談を

特に債務整理前に開示請求をする場合、大切なのは開示結果そのものではありません。

現在の借入状況を把握したうえで、どのような債務整理手続を選択して借金問題を解決していくのか、という点が重要になります。

債務整理をご検討中の場合は、専門家である弁護士にご相談ください。

現在の借金の状況をお聞きした上で、最適な方法をご提案できます。

借金問題は早めの対処が肝心です。支払いが難しくなった場合には、一度泉総合法律事務所の弁護士にご相談ください。