中小企業が信用保証協会に代位弁済をされた場合の対応

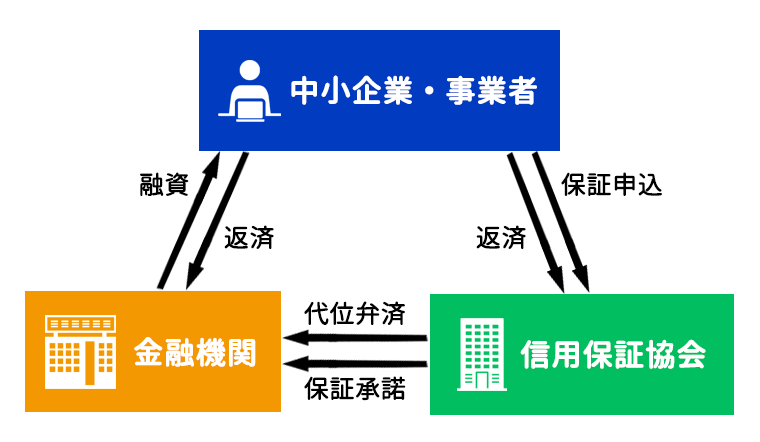

中小企業が金融機関から融資を受ける際、「信用保証協会」の保証をつけるケースがよくあります。

しかし、その後の返済を怠ると、信用保証協会が借入先金融機関へ「代位弁済」を行います。

結果として、企業は信用保証協会から残債務の一括請求を受けることになります(借入先金融機関ではなく信用保証協会に返済を行うことになります)。

もし代位弁済が起こってしまったら、どういった対応をすべきなのでしょうか?

この記事では、中小企業が信用保証協会に代位弁済されたときの適切な対処方法について、弁護士が解説します。

なお、銀行や消費者金融から借入をしていた個人の方が保証会社に代位弁済をされてしまった・自己破産を検討しているという場合は、以下のコラムをご覧ください。

[参考記事]

代位弁済をされたら弁護士に相談を!|住宅ローン・カードローン

1.信用保証協会の代位弁済について

(1) 信用保証協会とは

信用保証協会は、中小企業や小規模事業者などが円滑に融資を受けられるように、各都道府県に設けられている公的機関です。

中小企業や零細事業者が銀行融資を利用しようとしても、初回の取引であったり、設立したばかりで信用がなかったりすると、無担保での融資は通りにくくなります。

しかし、それでは中小企業の資金繰りが悪化したり、設備投資や事業拡大の資金を得ることができなかったりして、経済の発展が阻害されます。

そこで、都道府県の信用保証協会が保証人となることにより中小企業や零細企業への融資を通しやすくしています。

信用保証協会を利用すると、毎月の融資の返済金に加えて信用保証料を払わなければなりません。

それでも、融資を受けられるメリットが大きいので、多くの中小企業・零細企業が利用しています。

(2) 代位弁済とは

信用保証協会が保証している融資の返済を滞納すると「代位弁済」が起こります。

代位弁済とは、主債務者がローンの返済をしないときに、保証人や連帯保証人が代わって返済することにより、主債務者に対して求償権(肩代わりした分の返還を求める権利)を取得する場合の弁済をいいます。

信用保証協会は中小企業を主債務者とする金融機関からの融資について連帯保証しているので、中小企業が支払いを怠ると、代わりに金融機関へ返済をします。

なお、信用保証協会が保証する「割合」は、ケースによって異なります。100%保証であれば信用保証協会が残金を全額代位弁済しますが、80%保証であれば残金の80%のみを代位弁済するので、残りの20%は企業が金融機関へと支払わねばなりません。

(3) 代位弁済後の返済の注意点

信用保証協会が主債務者である中小企業の代わりに金融機関へと支払いをしたら、中小企業は金融機関に対しては返済しなくて良くなります(※100%保証の場合)。

そうなると、中小企業は融資の返済義務を免責されるのかというと、そのようなことはありません。

保証人が代位弁済すると、先述の通り、保証人は法律上「求償権」を取得します。

求償権とは、保証人が主債務者に代わって代位弁済をしたときに、主債務者に対して代位弁済分を返還請求する権利です。

つまり、保証人が代位弁済をしたら、保証人は債権者に支払った全額を主債務者に返還請求できるのです。

信用保証協会が銀行に代位弁済したときにも、信用保証協会は主債務者である中小企業へ「求償権」を行使して、代位弁済した全額の一括払いを請求してきます。

なお、遅延損害金も加算されるので、残債そのものの金額より大きな金額を請求されるのが通常です。

信用保証協会が主債務者である中小企業に求償するときには、「債権回収株式会社(サービサー)」へ債権回収の委託をするのが通常です。

企業へは、保証協会のサービサーからの通知が来て、代位弁済した全額と遅延損害金の一括払いを求められるでしょう。

参考:債権回収会社(サービサー)から督促!無視厳禁、突然の通知の対処法

2.支払えない場合の対処方法

以上のように、金融機関からの融資を滞納して信用保証協会やサービサーから残債の支払いを求められても、一括で支払えないケースがほとんどでしょう。

では、どのように対処したら良いのでしょうか?

(1) 任意整理(分割払いの交渉)

サービサーから代位弁済分の一括請求を求められたとき、これを無視すると裁判を起こされて資産を差し押さえられる可能性が高くなります。

すると、事業の継続が難しくなってしまうでしょう。

一括請求を受けた金額が高額で払えなくても、無視してはなりません。まずはサービサーに連絡を入れて、分割払いやリスケジュールの交渉をしましょう。

保証協会側としても、中小企業に残債を一括払いする力がないことは承知しています。支払い可能な現実的な金額を提示して分割払いの提案をすれば、受け入れてもらえる可能性はあります。

分割払いの合意ができれば、後はその約束をきちんと守って支払いを続けている限り、裁判を起こされたり差し押さえをされたりすることはありません。

[参考記事]

法人の私的整理とは|メリット・デメリットを簡単に解説

(2) 倒産(破産)

資金繰りが厳しく、信用保証協会やサービサーから残債の一括請求が来たとき分割払いもできないというケースがあります。

また、サービサーと話し合いをしても分割払いの方法について合意できず、裁判をされそうになったり、実際に訴訟を提起されたりするケースもあるでしょう。

そのようなときには、早期に会社の債務整理(法人破産など)を検討しましょう。

企業が利用できる債務整理には、「再建型」と「清算型」の2種類があります。

「再建型」の債務整理方法を利用すれば、会社を残して借金を減額し、経営を続けられる可能性があります。

[参考記事]

民事再生法とは|流れ、デメリット、破産との違い等を簡単に解説

一方で、事業の先行きが暗く廃業せざるを得ないような場合では、破産などの「清算型」の債務整理を選択して法人を消滅させることになるでしょう。

企業が破産すると、すべての負債が消滅します。

信用保証協会に代位弁済してもらった負債も、その他の金融機関からの借入も、リース料、買掛金も未払いの地代家賃等も、すべての支払い義務がなくなるのです。

一方で、破産すると企業そのものが消滅するので、後に同じ企業で経営を継続することは不可能です。

3.返済不能になったらお早めに弁護士へ

中小企業が信用保証協会による代位弁済を受けたとき、取り得る手段はいくつかあります。

早期に対応すれば、任意整理や再建型の手続きで会社を残せる可能性も高くなります。

しかし、時間が経てば経つほど状況が悪化して、「破産」しか選択肢がなくなっていくでしょう。

弁護士に相談していただけましたら、御社の状況や経営者のご希望に最大限沿った、デメリットの少ないご提案を行い、手続きを進められます。

会社の債務にお困りの際には、できるだけお早めに泉総合法律事務所へご相談ください。